电子行业2022年度投资策略:迎国产替代风口,半导体或现“芯”格局东方财富证券2022-01-06.pdf

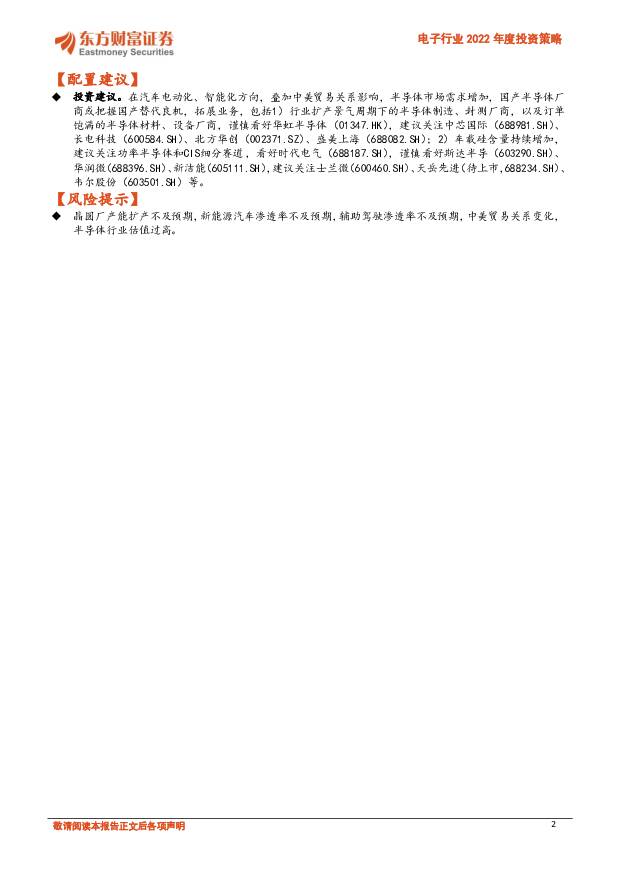

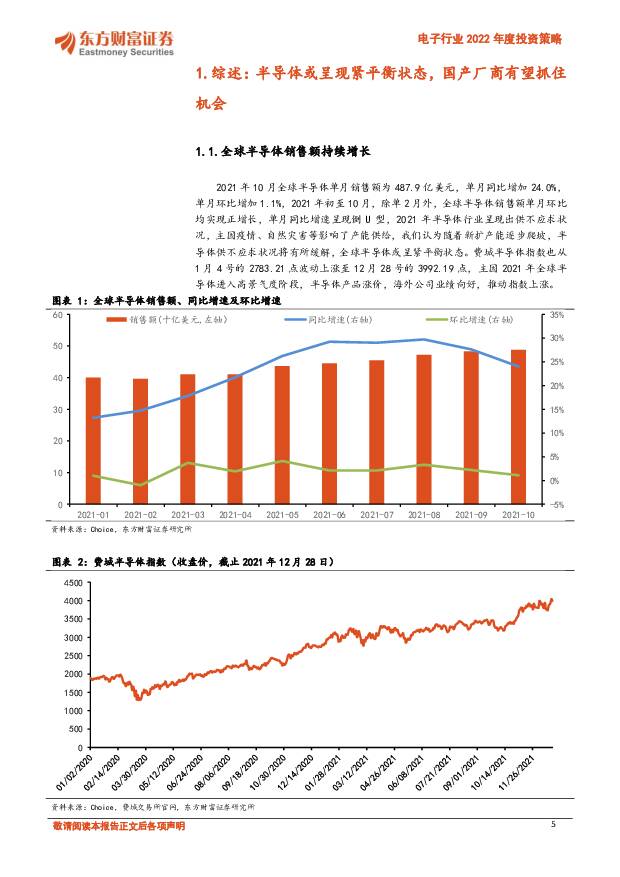

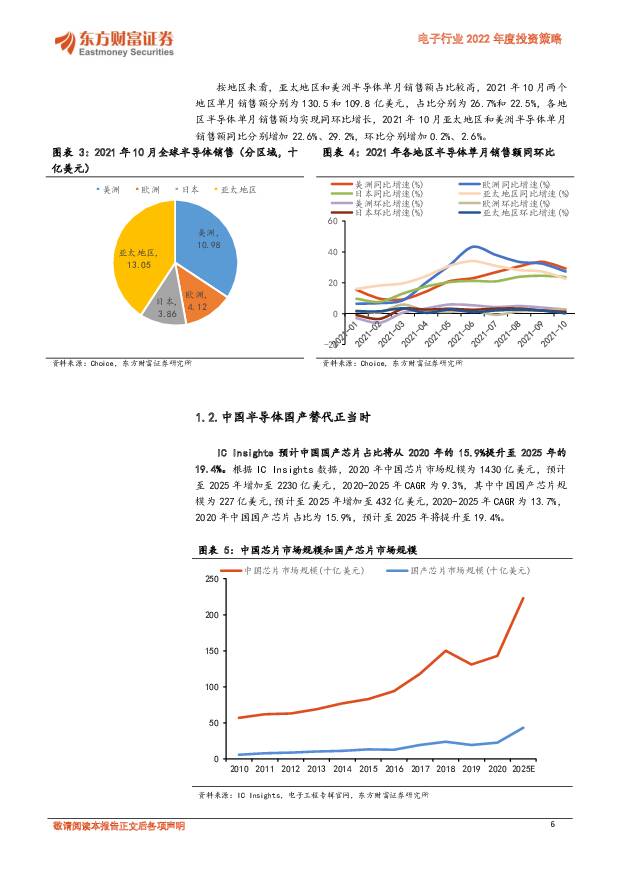

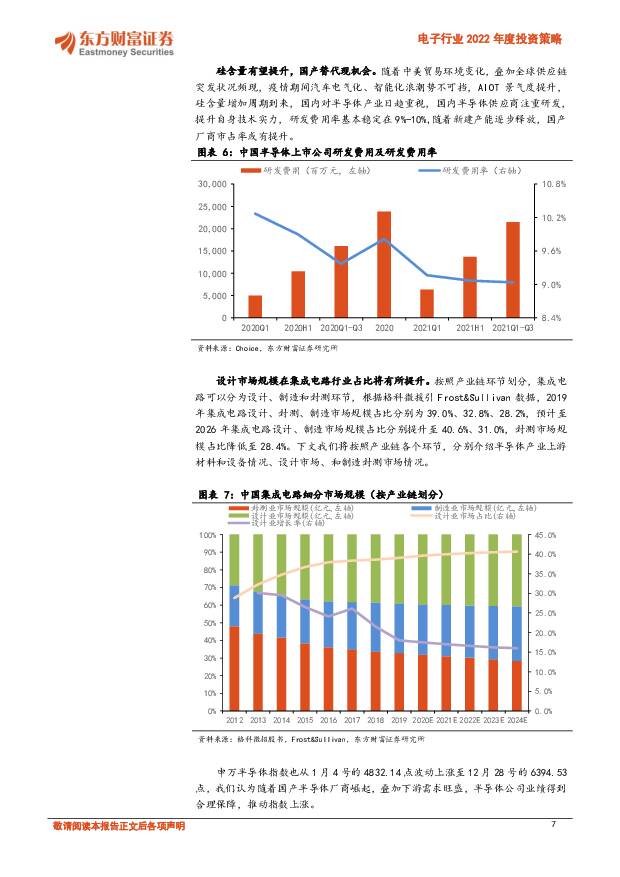

摘要:【投资要点】半导体供需或呈现紧平衡状态,国产替代正当时。2021年疫情、自然灾害等因素影响全球半导体行业供应链供给,出现供不应求状况,单月同比增速呈现倒U型,我们认为随着突发状况缓解,新扩产产能逐步爬坡,供给紧张的状况或将逐渐缓解。2020年中国芯片市场规模为1310亿美元,预计至2025年增加至2230亿美元,2020-2025年CAGR为9.2%,其中中国国产芯片占比预计将从2020年的15.9%提升至2025年的19.4%,随着国内对半导体产业日趋重视,公司持续研发迭代产品,或将抓住国产替代的机会。材料设备:半导体厂商资本开支增加,订单饱满。2019年中国大陆芯片制造厂商设备支出达到122.4亿美元,预计2020年受全球半导体行业景气度影响下降至96.3亿美元,2021年随着半导体行业逐步复苏,2024年行业市场规模预计将增加至128.4亿美元,2020-2024年CAGR预计为7.5%,国内半导体材料市场呈现波动增长趋势。中美贸易关系波澜不断,影响了部分国内公司进口美国半导体设备,我们认为随着国产半导体设备企业技术突破,国产专用设备产业或将实现蓬勃发展,国产半导体材料也或有突破。功率半导体行业:市场增长稳健,聚焦高景气度细分赛道。2018-2021年全球、中国功率半导体市场规模CAGR预计为4.1%、4.8%,中国功率半导体市场中前三大产品是电源管理IC、MOSFET和IGBT,我们预计中国电源管理IC或将保持低速增长,2019-2022年IGBT市场规模CAGR为23.8%,增速表现亮眼。此外SiC作为新兴市场,随着新能源汽车高压平台逐步导入,或进入行业加速发展期。CIS:2022年或复苏,汽车CIS延续高景气。2020年全球CIS市场规模为207亿美元,同比增加7.3%,预计至2026年市场规模增加至315亿美元,2020-2026年CAGR为7.3%,Yole预计2021年市场规模维持低增速,主因2019年-2020年华为大量采购CIS,预计2022年以后CIS市场规模增速将有所提升。汽车智能化趋势势不可挡,随着自动驾驶渗透率提升,单车配置摄像头有增长空间,汽车CIS市场静待花开。制造产能供不应求,先进封装景气度向好。2021Q3全球主要晶圆代工厂持续满载,营业收入均创新高,且毛利率保持较高水平,展望2022年由于物联网、新能源汽车等新兴拉动芯片市场需求,预计需求端将保持旺盛,行业供需失衡或延续至2022年中后期至海内外晶圆制造厂商扩产落地,根据iCInsights预测2020-2025年全球晶圆制造市场CAGR为11.6%。在全球半导体封测市场份额上,国产化仍存在较大的替代空间。随着摩尔定律发展趋缓,先进封装技术有望成为下一阶段半导体产业的重点发展方向。【配置建议】投资建议。在汽车电动化、智能化方向,叠加中美贸易关系影响,半导体市场需求增加,国产半导体厂商或把握国产替代良机,拓展业务,包括1)行业扩产景气周期下的半导体制造、封测厂商,以及订单饱满的半导体材料、设备厂商,谨慎看好华虹半导体(01347.HK),建议关注中芯国际(688981.SH)、长电科技(600584.SH)、北方华创(002371.SZ)、盛美上海(688082.SH);2)车载硅含量持续增加,建议关注功率半导体和CIS细分赛道,看好时代电气(688187.SH),谨慎看好斯达半导(603290.SH)、华润微(688396.SH)、新洁能(605111.SH),建议关注士兰微(600460.SH)、天岳先进(待上市,688234.SH)、韦尔股份(603501.SH)等。【风险提示】晶圆厂产能扩产不及预期,新能源汽车渗透率不及预期,辅助驾驶渗透率不及预期,中美贸易关系变化,半导体行业估值过高。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

半导体行业研究周报:台积电指引AI需求持续强劲,看好存储板块业绩表现 天风证券 2024-04-23(43页) 附下载

一周行情概览:上周半导体行情落后全部主要指数。上周创业板指数下跌0.39%,上证综指下跌上涨1.52...

8.25 MB共43页中文简体

1天前020积分

-

消费电子行业研究周报:华为Pura70系列发布加码摄像+AI升级,看好其带动手机销量及产业链 天风证券 2024-04-23(42页) 附下载

华为Pura70系列发布加码摄像+AI升级,看好其带动手机销量及产业链AI芯片:NVIDIA发布全新...

4.52 MB共42页中文简体

1天前020积分

-

房地产数据背后的地产基建图景(七):地产基本面延续下行趋势,基建投资维持稳健增长 国信证券 2024-04-23(27页) 附下载

核心观点房地产:基本面各项指标均延续下行趋势,板块行情启动仍待销售复苏1.销售:3月销量降幅略有收窄...

2.54 MB共27页中文简体

1天前220积分

-

养老金融行业双周报:澳大利亚超级基金拟翻倍投资于私募股权 平安证券 2024-04-23(8页) 附下载

本期重点:4月中上旬,海内外养老金融共有三个事件值得关注。第一,美国铝业公司因将养老金转移给保险公司...

786.33 KB共8页中文简体

1天前020积分

-

基础化工行业周报:麦芽酚、TMA价格持续上涨,关注TMA投资机会 中邮证券 2024-04-23(16页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

1.28 MB共16页中文简体

1天前020积分

-

电子行业周报:台积电与SK海力士共推HBM,Q2原厂SSD或涨价 甬兴证券 2024-04-23(14页) 附下载

核心观点本周核心观点与重点要闻回顾算力芯片:三星电子或将扩大专门设计AI芯片的研发机构,算力芯片产业...

886.02 KB共14页中文简体

1天前220积分

-

电子行业周报:中国液冷服务器市场快速增长,速腾聚创MX或将开启激光雷达千元新时代 上海证券 2024-04-23(10页) 附下载

核心观点市场行情回顾过去一周(04.15-04.19),SW电子指数下跌2.59%,板块整体跑输沪深...

586.18 KB共10页中文简体

1天前220积分

-

银河电子 2024年一季报点评:归母净利润同比大增49.70%,长期发展值得期待 东吴证券 2024-04-23(3页) 附下载

银河电子(002519)事件:公司发布2024年一季报,公司2024年一季度实现营业收入2.84亿元...

511.7 KB共3页中文简体

1天前218积分

-

甬矽电子 产品矩阵持续丰富,积极布局尖端先进封装 华金证券 2024-04-23(5页) 附下载

甬矽电子(688362)投资要点23年产/销量同比增长超30%,24年规模效应有望提升或为盈利贡献正...

314.43 KB共5页中文简体

1天前218积分

-

兰花科创 公司2023年报及2024一季报点评报告:煤炭产量增长及煤化工盈利改善,回购彰显投资价值 开源证券 2024-04-23(4页) 附下载

兰花科创(600123)煤炭产量增长及煤化工盈利改善,回购彰显投资价值。维持“买入”评级公司发布20...

842.28 KB共4页中文简体

1天前318积分

-

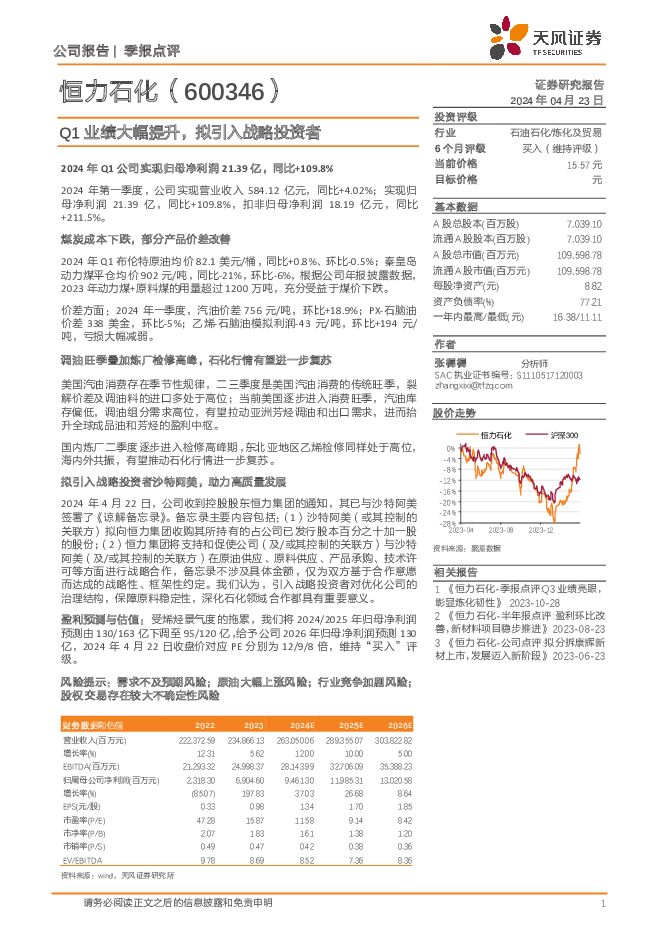

恒力石化 Q1业绩大幅提升,拟引入战略投资者 天风证券 2024-04-23(3页) 附下载

恒力石化(600346)2024年Q1公司实现归母净利润21.39亿,同比+109.8%2024年第...

705.86 KB共3页中文简体

1天前118积分

-

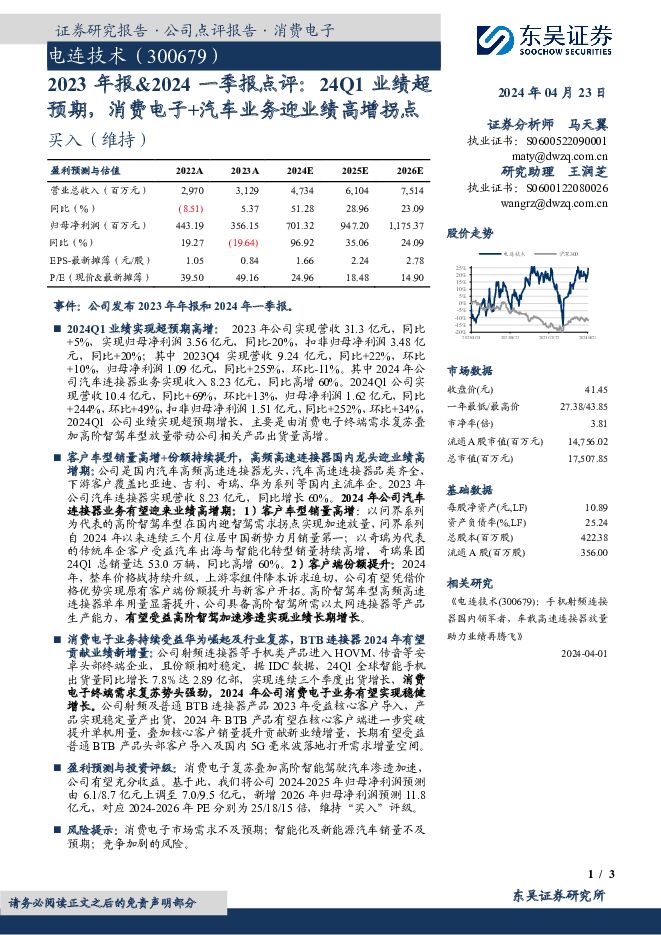

电连技术 2023年报&2024一季报点评:24Q1业绩超预期,消费电子+汽车业务迎业绩高增拐点 东吴证券 2024-04-23(3页) 附下载

电连技术(300679)事件:公司发布2023年年报和2024年一季报。2024Q1业绩实现超预期高...

515.31 KB共3页中文简体

1天前418积分

-

《公开募集证券投资基金证券交易费用管理规定》点评:引领资管服务化改革新起点,促进公募行业回归本源 华宝证券 2024-04-23(9页) 附下载

2024年4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规定》(以下简称“《规定》...

432.11 KB共9页中文简体

1天前215积分

-

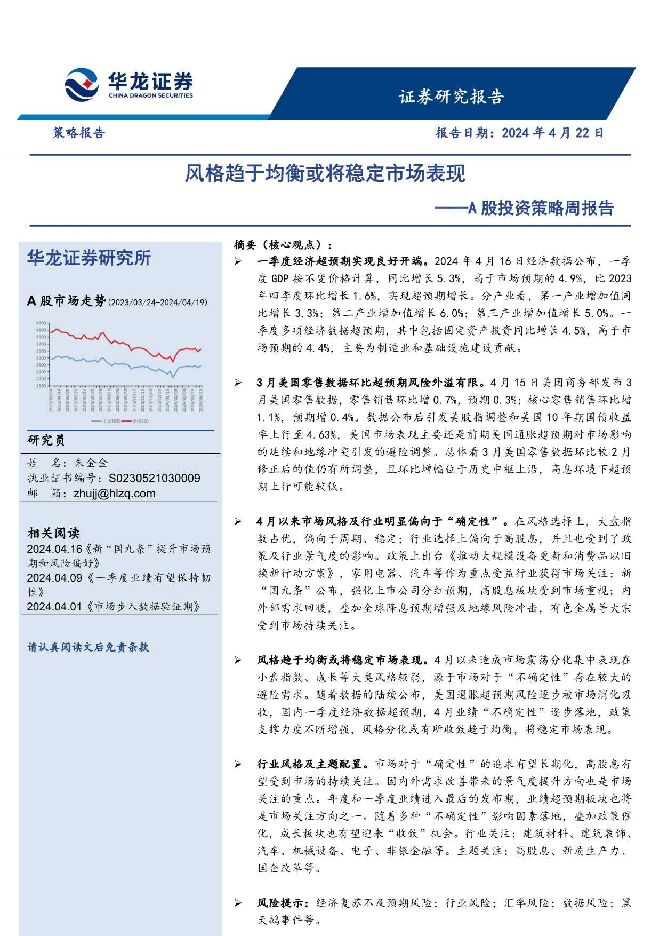

A股投资策略周报告:风格趋于均衡或将稳定市场表现 华龙证券 2024-04-23(14页) 附下载

摘要(核心观点):一季度经济超预期实现良好开端。2024年4月16日经济数据公布,一季度GDP按不变...

2.84 MB共14页中文简体

1天前210积分

-

A股投资策略周报:何时将见“市场底”? 国金证券 2024-04-23(16页) 附下载

前期报告提要与市场聚焦全面防御策略:三条线索。建议开始“全面切换防御”:1、基本面进一步走弱,甚至逐...

2.34 MB共16页中文简体

1天前210积分

-

策略周报:海外冲击加剧,市场企稳仍需政策端继续发力 东方财富证券 2024-04-23(18页) 附下载

本周(4月15日-19日)红利指数、上证380、上证指数表现居前,涨幅分别为1.18%、-1.25%...

1.48 MB共18页中文简体

1天前210积分

-

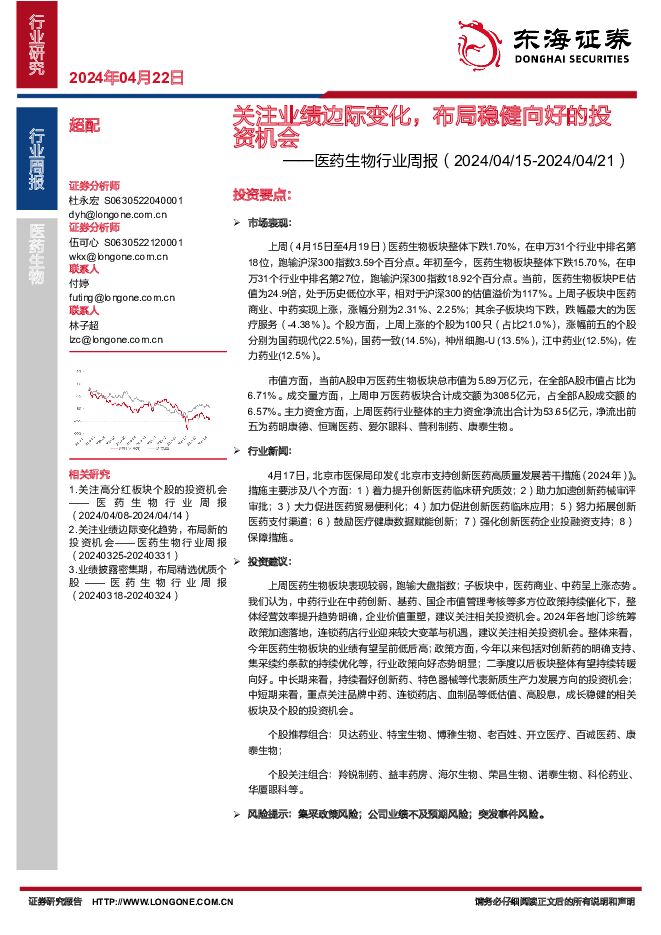

医药生物行业周报:关注业绩边际变化,布局稳健向好的投资机会 东海证券 2024-04-22(13页) 附下载

投资要点:市场表现:上周(4月15日至4月19日)医药生物板块整体下跌1.70%,在申万31个行业中...

767.44 KB共13页中文简体

2天前220积分

-

新能源汽车行业:大众、小鹏再携手,联合研发电子电气架构,双方合作加深提速 浦银国际证券 2024-04-22(5页) 附下载

4月17日晚,小鹏汽车发布公告,披露其与大众汽车集团签订电子电气架构技术战略合作框架协议,双方进一步...

834.67 KB共5页中文简体

2天前220积分

-

农林牧渔行业研究:产能持续去化,重视猪周期投资机会 国金证券 2024-04-22(14页) 附下载

行情回顾:本周(2024.4.13-2024.4.19)农林牧渔(申万)指数收于2592.53点(-...

1.75 MB共14页中文简体

2天前220积分

-

农林牧渔行业2024年第15周周报:布局大周期,重视生猪板块投资机会! 天风证券 2024-04-22(15页) 附下载

1、生猪板块:猪价反转趋势不改,重视大周期!1)猪价震荡调整。截至4月20日,全国生猪均价15.06...

1.66 MB共15页中文简体

2天前220积分